动脉网梳理了印度仿制药行业发展历史及市场概况,拟解答以下问题:印度仿制药产业为何发达,有何政策及产业背景,印度仿制药产业发展能给中国何种启示,未来印度仿制药产业将走向何方?同样作为发展中国家,医药创新力量薄弱,中国如何在创新药企业和患者利益之间找到平衡?

印度:世界药房

截至2015年,印度有10500个制药单元(工厂),3000多家药企。从规模上看,印度药品市场规模约占全球市场2.4%,生产的药品数量占比为10%。

2017年印度药品市场规模为296.1亿美元,预计2011-2020年印度药品市场将保持11.3%的年均增速。2020年,印度药品市场规模或达到550亿美元。

资料来源:IBEF,动脉网制图

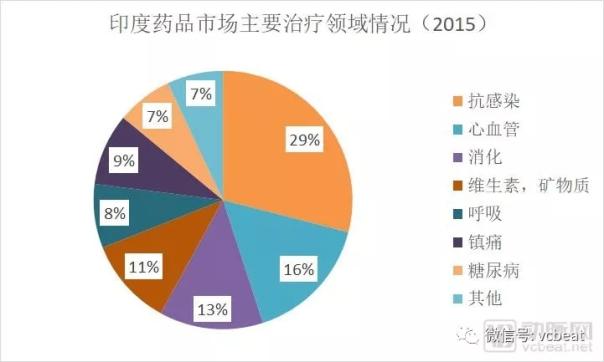

从市场结构看,仿制药占印度药品市场70%左右,OTC药物占比21%,专利药占比9%。销售排名靠前的药物主要治疗领域为抗感染、心血管、消化、维生素等,排名前五的细分领域药品占比为57%,这与全球及中国市场类似。

资料来源:IBEF,动脉网制图

印度是一个仿制药出口大国,仿制药出口量约占全球20%。2016财年,印度出口仿制药价值168.9亿美元,增速为9.44%;预计到2020年,印度仿制药出口额将达到400亿美元。

资料来源:IBEF,动脉网制图

印度排名前五的药企依次为Dr Reddy、Lupin、Cipla、Aurbindo、Cadila。Dr Reddy 2016财年收入23.6亿美元,Lupin 2016财年收入20.93亿美元,Cipla 2016财年收入20.89亿美元。

印度药品市场集中度较高,以2015财年数据计算,排名前四的药企占印度20%左右的市场,前十占40%左右。

资料来源:IBEF,动脉网制图(注:Aurbindo采用的是2015财年数据;市场份额以2015财年测算而来)

对于印度药品行业未来发展趋势,主要有十大预测:

高研发投入。印度药企投入总收入的8-11%进行研发,研发支出增加会帮助印度药企增强研发实力,获得更多药物专利以增加销售;

仿制药出口持续增长。仿制药业务是印度药品市场壮大的重要因素,预计此后仿制药出口额仍将快速增长;

国际合作增多。跨国公司正在与印度制药公司合作开发新药,如Cipla与印度血清研究所建立了独家合作伙伴关系,在南非销售疫苗;6家领先的制药公司已经组建了一个联盟“LAZOR”,以分享他们的最佳成果实践,从而提高效率和降低运营成本;

印度本土药企向海外扩张。如Cipla正在非洲建立了一个价值320亿美元的工厂,用于生产抗逆转录病毒和抗疟疾药物,Cipla现为非洲最大的抗疟药供应商;

研发领域的PPP合作(政府和社会资本)。印度政府投入了数十亿美元和社会资本建立共同基金;2017年4月,Clavita制药和GITAM(Gandhi Institute of Technology and Management)大学签署了合作协议,双方将在人员互访、联合会议、人员培训方面达成合作。

专利法改革。商业和工业部在2015年颁布了专利(修正)规则草案,2016年生效,该法将企业专利申请文件提交的持续时间从过去的12个月缩短至4个月,整体受理时间缩短;但考虑到企业适应过程,在提供额外的证明及费用之后,申请文件提交时间可延长2个月至6个月。这是“印度制造”改革的一部分;

产品专利增多。印度重申了对知识产权的保护,这促使印度专利申请量激增;如2016年12月,Suven Life Sciences获得了神经衰弱疾病治疗产品的专利;

更快的审批时间。为了与全球参与者竞争,印度药品审批流程已大幅简化,新药的上市时间大幅缩短。

印度药品行业发展大致分为4个阶段

1970年前的外资药企主导时代;

1970-1990年,印度当地药企开始发展;

1990-2010年,本地仿制药企全面发展,同时开始原料药及仿制药出口业务;

2010年以后,印度药企开始注意研发创新,向创新药市场发起挑战。

资料来源:IBEF,动脉网制图

“印度式”专利政策为仿制药开路

政策,是培育印度药品产业的基石,印度通过专利法、专利强制许可、化合物专利授权等政策,为本土药企发展打下了基础、预留了时间。

1970年以前,印度执行国际通行的化合物专利保护制度,外资药企药物专利受到严格保护,而本土药企研发能力薄弱,几乎无力无外资药企竞争。

为改变这一现状,印度在1970年通过专利法,打破了外资药企的专利垄断。其具体方法是,将药物专利分为产品专利和方法专利,1970专利法只保护方法专利,意味着印度本土药企可以通过“逆工程”的方式对外资药企产品进行仿制。同时,1970专利法还大幅缩短了药物专利的保护时间。

在举起专利大棒的同时,印度还通过了药品价格管制法案,其主要目的是为指定的大批量应用的原料药及主要制剂指定价格上限,保证消费者能够以较低的价格获得药品,限制药企在药物上获得较高利润。这一做法有效降低了药品的价格,同样使外资药企在印业务受阻。

在1979年、1995年、2002年、2012年等年份,药品价格管制法案多次修改,药厂、流通、零售商的利润被进一步压缩。

1994年,关税及贸易总协定组织(GATT)决定成立更加全球性的世界贸易组织(WTO),印度作为GATT的成员国之一,在1995年平移加入WTO。

印度入世之后,签订了《与贸易有关的知识产权协定(TRIPS)》,TRIPS要求加强知识产权的国际保护,减少国际贸易的扭曲和障碍,以促进国际经济和贸易的发展,这意味着印度1970专利法需要与TRIPS同步。

不过,印度发展中国家的身份为其正式执行TRIPS预留了十年的时间,TRIPS生效时间顺延到2005年。在1995-2005年间,印度多次修改了专利法,以逐步将专利保护机制调整到与TRIPS同步。2004年,印度颁布《2004年专利(修订)条例》,给予了药品产品专利和方法专利保护,并将保护期限定为国际通行的20年。

在1970-2005年的35年里,印度通过“特有”的药物专利保护制度,为本土药企发展预留了时间。印度药企通过仿制,逐步实现了与国际市场接轨,完成了印度医药工业的“原始积累”。

TRIPS框架下继续为仿制药开“后门”

虽然新版专利法的通过意味着印度药企必须重视专利保护,但是印度推出的另外两项政策却继续给印度仿制药继续发展留下了空间。这两项政策就是“药物专利有效性”和专利强制许可。

前述提到,印度入世后必须从2005年开始遵守TRIPS协议,这意味着仿制药很可能面临侵权风险。但是印度在TRIPS框架下,对药物的专利保护增加了一项时间和有效性考量因素——专利法只对1995年以后发明的新药或经改进后能大幅度提高疗效的药物提供保护,不支持衍生药物专利。

而实际上,很多药企会在药物到期之前,推出基于该药物的混合药物或衍生药物,以继续获得专利,全球主要药品市场也保护衍生药物的专利。

每年申请上市的数千种新药中,很大一部分就是这样的衍生药物。印度的这种做法部分忽视了衍生药的专利有效性,相当于给本土仿制药企业再次开启了后门。

不仅如此,印度还充分发挥自身发展中国家的“优势”,以国民收入低,但是应该享受到前沿药物为由,对药物执行“强制专利许可”。

强制专利许可也“有法可依”,同样根据TRIPS,世贸组织成员国可在未得到专利权人许可的情况下使用受专利保护的技术,条件是经过国家依法授权,以及向专利权人支付一定费用。印度依据该规定,可以出于公共利益、印度传统、公共健康等原因,对药物专利执行强制许可。

印度通过的2004年专利修订条例还将“专利强制许可”范围进一步扩大,强制许可的药物范围涵盖到了癌症、慢性病等领域,印度同时可将此类药物的仿制药出口到其他没有生产能力的国家和地区,这位印度仿制药在全球市场销售打下了基础。

值得一提的是,我国也在2012年由国家知识产权局出台了《专利实施强制许可办法》,确定可为了公共利益的目的,请求给予制造取得专利权的药品并将其出口到最不发达国家或者地区、依照有关国际条约通知世界贸易组织表明希望作为进口方的该组织的发达成员或者发展中成员。

一半赞誉,一半诋毁

印度药品行业发展走出了一条独居风格的“印度特色”道路。现在,印度作为全球最大的仿制药出口国之一,每年向全球100多个地区销售低价的仿制药,极大增强了全球患者的药物可及性。

由于仿制药价格低廉,一些发达国家的患者也选择到印度就医或治疗,印度由此被称为“世界药房”。

IBEF报告指出,印度的生产成本比美国低近33%,劳动力成本是西方国家的一半左右,而在印度建厂的成本也仅为西方的60%。

不仅有成本优势,专业人才队伍及与欧美接轨的管理规范是印度仿制药能够崛起的重要原因。印度仿制药管理规范,多数按照美国FDA规则执行。印度通过FDA认证的药厂有546家,有2633款药品通过FDA认证。美国也成了印度仿制药的重要出口国,美国市场上40%的仿制药来自印度。

许多发展中国家和国际组织也对印度仿制药报以非常高的评价,世卫组织、无国界医生组织等每年采购了大量的印度仿制药。

前联合国秘书长潘基文曾在“联合国千年发展目标报告”中阐释仿制药的重要意义,认为仿制药产业的发展,是第三世界国家提高卫生水平、改善民众健康状态的重要保证,并对印度等国加强生产低成本仿制药的努力给予赞赏和肯定。

在价格低廉、上市时间快等因素影响下,中国也成了印度仿制药的重要消费国。一些个人及组织通过私下购买、跨境医疗等方式为患者提供价格低廉的药品。

但按照我国药品监管政策,未按照正式审批程序注册的药品均属于“假药”,代购属于违法行为。不过在利益及疾病驱使下,印度仿制药成了许多患者的“救命药”。

印度仿制药产业这种“劫富济贫”的方法在获得一般民众认可的同时,却极大的损害了原研药厂家的利益,不少药企对印度仿制药企业提起了诉讼。较为知名的是跨国药企拜耳与印度仿制药企Natco公司的强制专利许可案。

2005年,拜耳开发的一款治疗晚期肾细胞癌的多靶点新药Sorafenib(索拉非尼,商品名Nexavar)通过FDA认证,2007年拜耳获得了该药在印度销售的许可,定价为4300欧元。

而彼时印度人均年收入不足500欧元,该药对大多数印度人来说无疑是天价。印度当地仿制药厂Natco向拜耳申请生产该药,但是却遭到拒绝。于是Natco动用了“强制专利许可”,向当局申请获得生产该药的强制特许。

2012年,印度知识产权局批准Natco的申请,Natco公司可在违反拜尔公司意愿的情况下生产Nexavar,并以每月剂量合136欧元的价格出售。这一价格比拜尔公司的原售价(4300欧元)低97%。

之后,印度又陆续为三个抗癌专利药:乳腺癌治疗药物Herceptin(赫塞汀)、乳腺癌化疗药Ixempra(伊沙匹隆)和白血病治疗药Sprycel(施达赛)实施强制许可。这些药品同样为跨国药企开发的价格高昂的新药。

仿制药、仿创结合、创新药,医药行业进阶之路

与印度情况类似,中国同样是仿制药大国,中国批准上市的17万多种药品中,95%都是仿制药。

在过去很长一段时间,我国是仿制药大国,但并不是仿制药强国。由于仿制药评价参比制剂不规范、评价体系不健全等问题,仿制药质量参差不齐。

2016年2月,国务院办公厅发布《关于开展仿制药质量和疗效一致性评价的意见》,要求化学药品新注册分类实施前批准上市的仿制药,凡未按照与原研药品质量和疗效一致原则审批的,均须开展一致性评价;

国家基本药物目录(2012年版)中2007年10月1日前批准上市的化学药品仿制药口服固体制剂,应在2018年底前完成一致性评价,其中需开展临床有效性试验和存在特殊情形的品种,应在2021年底前完成一致性评价。

《意见》同时对参比制剂选择、评价方法、企业主体责任等做出了规定。

2018年5月22日,国家药监局公布了第四批通过一致性评价药品名单。目前共有41个品种通过一致性评价,其中12个品种属于2012版基药目录。

对于率先通过一致性评价的药品,目前有三类实质性鼓励:

其一是在医保支付方面予以适当支持,医疗机构应优先采购并在临床中优先选用;

其二是同品种药品通过一致性评价的生产企业达到3家以上的,在药品集中采购等方面不再选用未通过一致性评价的品种;

其三是通过一致性评价药品生产企业的技术改造,在符合有关条件的情况下,可以申请中央基建投资、产业基金等资金支持。

一致性评价其实是对此前仿制药审批的“补课”,补齐仿制药与原研药之间的差距,让仿制药达到与原研药一致的临床效果,而一些技术水平不足、一致性评价参与意愿不高的仿制药很可能会逐步被淘汰。

仿制药为我国医药行业发展奠定了基础,目前我国正在由仿制药向创新药进军。

2017年10月,中共中央办公厅、国务院办公厅发布《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,提出要改革临床实验管理、加快上市审评审批、促进药品创新和仿制药发展、加强药品医疗器械全生命周期管理、提升技术支撑能力等,促进药品医疗器械行业产业结构调整和技术创新,提高产业竞争力。

在促进医药产业升级的同时,我国政府亦通过价格谈判、关税改革等方案降低新药价格,提升患者对药物的可及性。

2017年10月,人社部确定将36种高价重疾药品纳入医保,与2016年平均零售价相比,谈判药品的平均降幅达到44%,最高的达到70%,大部分进口药品谈判后的支付标准低于周边国际市场价格。

而自2018年5月1日起,将对进口抗癌药品,减按3%征收进口环节增值税。

价格谈判、关税改革,是我国在药企利益和患者利益之间所做的权衡,既考虑到了创新药企业研发的积极性,又保护了患者获得治疗的权力,是一种商业利益和患者权益的折中方案。

总结

以举国之力进行“山寨”,为侵权大开“绿灯”,为印度奠定了非常好的医药产业根基,其仿制药也做到了500亿美元的市场规模,在国际市场拥有极强的竞争力。

但印度并没有止于简单的仿制,而是建立了一套与欧美监管标准接轨的药物生产规范,提供了产业升级的条件。

中国医药产业进阶之路与之类似,从仿制药起步,到“仿创结合”,再到生物医药“弯道超车”。在政策、资本、市场等利好之下,国内医药产业未来还有很长一段路要走。

客服热线:

客服热线: