▍OTC药品榜单发布

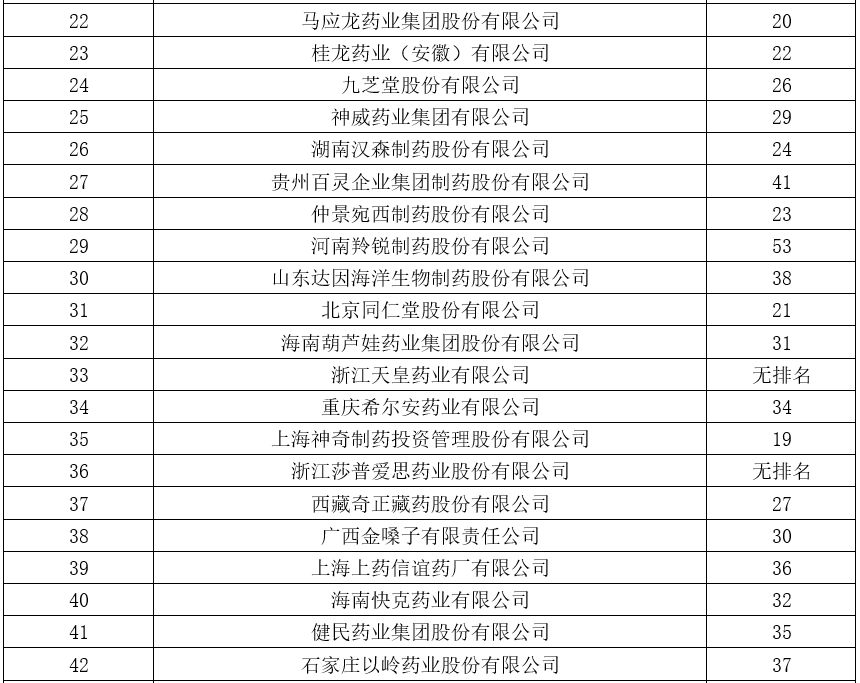

日前,中国非处方药物协会一下发布了《2017年度中国非处方药生产企业综合统计排名》、《2017年度中国非处方药产品综合统计排名(中成药)》、《2017年度中国非处方药产品综合统计排名(化学药)》三个文件,不仅发布了我国OTC药企100强榜单,与上一年相比,前55企业中有8家是新晋企业,上一年的榜首华润三九易主;还排出了240个OTC畅销药品牌(中成药各类疾病OTC畅销药155个品牌、化学药各类疾病OTC畅销药85个品牌),与上一年的215个增加了25个。

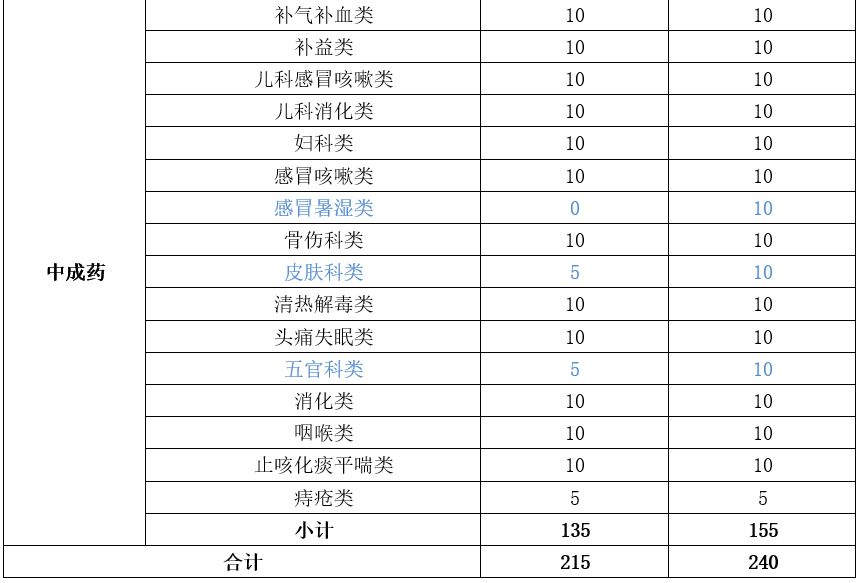

化学药OTC畅销品牌方面与2016年相比合计增加了5个品牌,具体来看新增了口腔耳鼻喉和眼科两个类别,上一年的止咳化痰抗过敏类在2017年分拆为止咳化痰类和抗过敏及眩晕类两个类别,因此合计统计OTC品牌数仍为10个,但生活方式类品牌数减为5个。

中成药OTC畅销品牌方面与2016年相比合计增加了20个品牌,具体来看新增了感冒暑湿类10个品牌,皮肤科类、五官科类各新增了5个品牌。

各类别OTC畅销品牌数具体统计情况如下表:

注:数据根据非处方药协会资料统计,供参考

▍OTC药企TOP20哪家强?

岁末年初,对于药品零售药店/企业来说,要忙于制定来年药品上柜策略。笔者在此对我国OTC药品主流企业基本情况进行简单梳理,希望有一定参考价值。

笔者主要从市场供给(产品数及产品批文数角度)和市场需求(企业当前主要畅销OTC品牌产品角度)两个维度进行概要分析。

从企业生产批文数量看,截至目前我国OTC前20企业OTC批文合计数超过3300条,其中OTC甲类产品批文超过2100条,乙类产品批文接近1200条。前20企业中,独家批文数超过200条。

一个企业的产品数及批文数越多,表明其产品线越丰富;独家批文数越多,表明其越具有竞争潜力。

按照批文数从多到小的顺序如下:

注:数据根据CFDA批文数据库整理,供参考

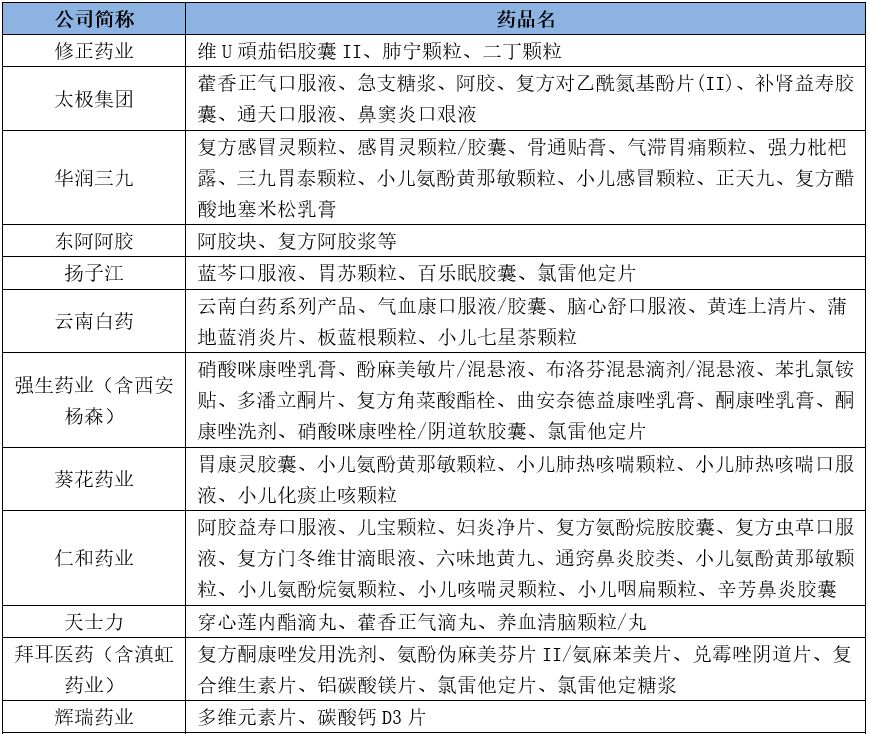

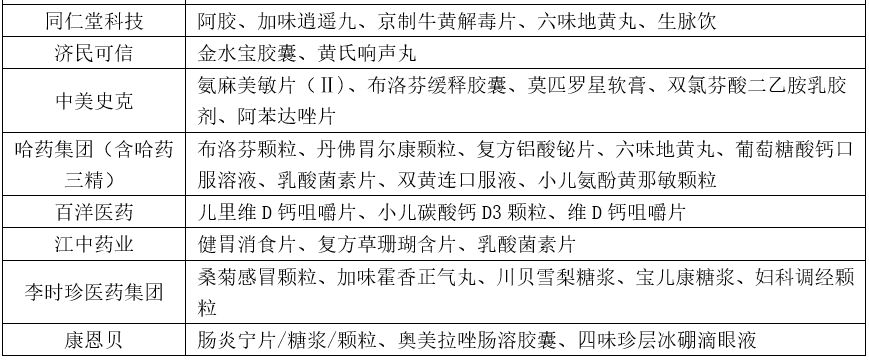

从企业销售收入角度来看,截至目前我国OTC排名前20企业销售的OTC主要品种超过200个,据笔者估计一半以上的品种销售额在亿元以上。按照OTC药品销售收入大小前20企业排名,梳理其主要OTC畅销产品情况如下:

注:数据根据非处方药协会、上市公司年报、研报等数据整理,供参考

▍OTC药品越来越受关注

OTC药品之所以越来越受重视,笔者认为这至少与以下三个因素分不开。

一是庞大的市场需求。我国慢性病患病率大幅上升,根据五年一次的中国卫生服务调查显示,中国居民慢性病患病率由2003年的123.3‰上升到2013年的245.2‰,十年增长了一倍。中国确诊的慢性病患者已超过2.6亿人,目前据估计这一数据已超过3亿。

二是居民的自我保健及治疗意识逐步增强。我国2016内发布的第一部《中国自我保健蓝皮书》中一项针对950多名患有高血压、糖尿病和其他慢性病患者的自我保健教育结果的调查研究结果表明患者参加自我保健教育后,健康状况得到改善,住院率在教育开始后六个月内就有所降低。

三是国家监管政策趋严,OTC大品牌大品种逐渐成为稀缺资源。一方面是供给端国家对于OTC的管控趋严,好OTC品种资源相对有限。在2017年至今有几次要求一些OTC产品修改说明书,将之前的OTC品种转变为处方药:2017年1月CFDA要求将骨科畅销药仙灵骨葆胶囊、仙灵骨葆片转换为处方药;2017年9月CFDA要求将复方酮康唑发用洗剂、复方酮康唑软膏、酮康他索乳膏转换为处方药;前日,CFDA要求将精乌胶囊调出非处方药,也要求对百乐眠胶囊、七宝美髯丸、心元胶囊等产品的说明书进行修改。另一方面医疗端的医保控费、控药占比、招投标越招药价越低等因素,处方药的空间越来越小、药企越来越难做了,而OTC类药品在零售的销售不受国家医疗端监管政策的影响。

附:2017年度非处方药企业综合统计排名前55强及与2016年变化情况(为便于同上一年前55强企业比较,只列100位中的前55位)

注:数据根据非处方药协会资料统计,供参考。

客服热线:

客服热线: