通过一致性评价,对企业而言究竟意味着多大的利好呢?为此,笔者对首批通过一致性评价的品种的医院销售情况、市场份额分布情况以及申报一致性评价的厂家情况进行综合分析。

笔者预计,2018年,将有越来越多企业获批通过一致性评价,长期利好项目质量高和提前布局国际化的企业。

总览

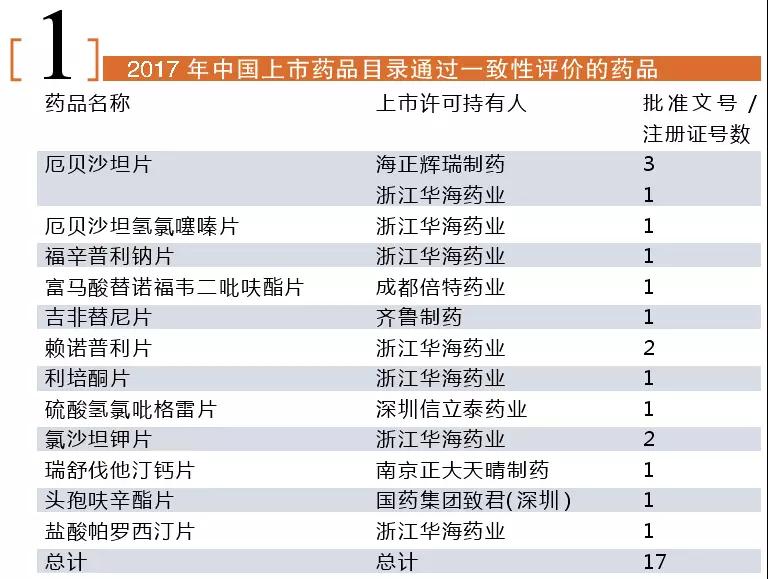

七家药企获年终红包

首批通过一致性评价的药品上市许可持有人暂无中小企业和研发机构。华海药业共7个产品9个生产批号获批通过一致性评价,是首批通过一致性评价的生产厂家中最大的赢家。成都倍特药业、国药集团致君(深圳)制药、海正辉瑞制药、南京正大天晴制药、齐鲁制药和深圳信立泰药业各有1个产品获批通过一致性评价。

首批通过一致性评价的产品中,头孢呋辛酯片、硫酸氢氯吡格雷片、利培酮片和盐酸帕罗西汀片都是289目录的品种。

获批时间3~6个月

2015年公布要以企业为主导通过一致性评价,从2017年7月起CFDA开始接收企业的一致性评价申请,至2017年12月29日第一批获批。因此,通过一致性评价的获批时间在3个月~6个月范围内。

此外,中国上市药品目录集还公布了进口原研药批文172个,创新药批文11个,其它药品批文1个,按化学药品新注册分类批准的仿制药批文2个。

点评

华海凭借“双报”首批7个产品获批一致性评价。同样是“双报”产品较多的恒瑞、石药暂未在第一批名单中出现,这与它们目前申报产品数相对较少有关。

变局

厄贝沙坦片

样本医院金额:3.7亿元

厄贝沙坦片是唯一的两个生产厂家过一致性评价的产品。两家中,浙江华海仅拿到1个规格(75mg),海正辉瑞拿到3个规格(75mg、150mg、300mg),目前样本医院市场卖得最好的是150mg,预计海正辉瑞在此产品中获益最大。

厄贝沙坦片一直是专利过期原研药占据77%以上市场份额的产品。海正辉瑞和浙江华海在样本医院市场的占比都没超过1%。预计获批通过一致性评价后,主要争夺原研厂家的市场份额,其次就是国内厂家份额前五的江苏恒瑞医药、珠海润都制药、扬子江药业集团北京海燕药业、华润双鹤利民药业(济南)和石家庄以岭药业。不过,目前除了已经获批的两家企业,并未有其他企业申报一致性评价。

厄贝沙坦氢氯噻嗪片

样本医院金额:2.3亿元

厄贝沙坦氢氯噻嗪片目前共有2家申报(南京正大天晴和浙江华海),但首批通过一致性评价的只有浙江华海。

厄贝沙坦氢氯噻嗪片也是专利过期原研药销售额占比超过50%的产品。华海所占份额约为4%,排名大致在国内企业第三名。华海获批通过一致性评价后,原研药企赛诺菲将要面临同质量层次竞价,南京正大天晴、内蒙古元和则要加快一致性评价的步伐。

福辛普利钠片

样本医院金额:0.5亿元

福辛普利钠目前只有原研和华海在销,原研药占86%的市场规模。华海获批通过一致性评价后,能否夺取更多市场份额,有待时间证明。目前尚无其他厂家申报一致性评价。

富马酸替诺福韦二吡呋酯片

样本医院金额:1.3亿元

富马酸替诺福韦二吡呋酯的仿制药自2016年起就有不少生产厂家获批,2016年主要销售的还是进口产品。

2017年申报一致性评价的暂时有成都倍特和齐鲁制药。成都倍特首先通过一致性评价,预计短期内能争夺不少外企的市场份额。

值得注意的是,后来厂家也会努力通过一致性评价,如正大天晴,虽然目前尚未有其他申报一致性评价的企业。

吉非替尼片:

样本医院金额:2.8亿元

吉非替尼片2016年在销的主要也是原研药,2016年齐鲁制药获批首仿,2017年齐鲁制药又率先通过该品种的一致性评价。目前齐鲁制药在抢夺专利过期原研药的市场,未来能抢到多少,主要取决于原研药的降价幅度以及齐鲁制药的销售能力。

目前尚无申报一致性评价的其他厂家。对于吉非替尼片的仿制药厂家来说,想要获得生产批准文号,就要争取在这三年上市并获批通过一致性评价了。

赖诺普利片

样本医院金额:265万元

华海药业以27%的份额成为赖诺普利片市场占比最多的厂家,紧跟华海之后的还有上海信谊、国药集团汕头金石等。

本次获批通过一致性评价后,华海药业有望抢夺别的生产厂家的市场,巩固排头兵的位置。目前尚无申报一致性评价的其他厂家。

利培酮片

样本医院金额:1.5亿元

目前进口原研药占据利培酮片近七成的医院用药份额,浙江华海药业以7%的份额排名国内企业第三。目前尚无申报一致性评价的其他厂家。预计西安杨森、江苏恩华、齐鲁制药将要面临来自华海的挑战。

硫酸氢氯吡格雷片

样本医院金额:23.4亿元

自神经内科辅助用药被限制使用后,氯吡格雷的业绩增长较为明显。2016年始终是原研药占据五成以上的市场份额,信立泰占了31%的份额。

信立泰获批通过一致性评价后,竞争压力最大的预计是原研药,因为同在一个质量层次。

另一方面,目前尚无申报一致性评价的其他厂家。没有通过一致性评价的其它厂家,会因医疗机构优先使用通过一致性评价产品而销售下滑。

氯沙坦钾片

样本医院金额:3.5亿元

默沙东占了73%的市场份额,扬子江排名第二占17%,浙江华海占7%排名第三。目前尚无申报一致性评价的其他厂家。

值得注意的是,上海诺华也在做临床。预计未来一致性评价大军中,会出现进口仿制药大军。

瑞舒伐他汀钙片

样本医院金额:10.3亿元

原研生产厂家占69%市场份额,南京正大天晴以7%排名国内企业第三。瑞舒伐他汀钙片2017年申报一致性评价的有浙江京新药业和南京正大天晴,浙江京新是2017年7月最早申报一致性评价的,现在要面临发补充批件延迟。

南京正大天晴获批通过一致性评价后,压力较大的是IPR、鲁南贝特制药和浙江京新药业。

头孢呋辛酯片

样本医院金额:1.1亿元

头孢呋辛口服药排名第一的是苏州中化,占据41%;GSK的原研产品占22%;国药集团致君占21%。头孢呋辛目前在销的近半数生产厂家在2017年启动了BE临床,如苏州中化、珠海联邦制药中山分公司、成都倍特药业、石家庄四药、华北制药河北华民药业、国药集团汕头金石制药和石药集团欧意药业。

国药集团致君首个获批通过头孢呋辛的一致性评价。首个获得一致性评价的产品能否有领头羊效应,头孢呋辛口服药2018年也许会有新的成功案例可以参照。

盐酸帕罗西汀片

样本医院金额:2.2亿元

排名第一的中美天津史克制药占45%,华海紧跟其后排43%。首获通过一致性评价的华海药业,能不能抢到中美天津史克的市场份额,要看招标的降价幅度。暂时可见的竞争对手是北京万生药业,其在2017年12月BE备案启动临床。

点评

预计在2018年会有越来越多企业获批通过一致性评价,长期利好项目质量高和提前布局国际化的企业。

客服热线:

客服热线: