“新药进得了医保却进不了医院”成为时下热议的焦点。

为此,国家医保局联合国家卫生健康委于5月10日发布了《关于建立完善国家医保谈判药品“双通道”管理机制的指导意见》,以使患者在药店(即定点医疗机构之外的第二通道)购买医保药品也能享受到和在医院相同的报销标准。

此前,新药主要通过DTP药店来销售,在“双通道”背景下,DTP药店将发挥更大的作用。

所谓DTP药店(即Direct to Patient的简称,也叫高值新特药直送平台),即患者在医院开取处方后,药店根据处方以患者或家属指定的时间和地点送药上门,并且关心和追踪患者的用药进展,提供用药咨询等专业服务。

创新药进院有多难

由于国家医保目录内药品数量(2800个)已超出≥800张病床公立医院药品配备数量的高限(1500个)的近1倍(86.7%)、进院程序复杂、零差率使医院进药积极性下降以及部分地方医保资金有限等原因,导致创新药尽管进了医保但却进不了医院,严重阻碍了患者用药的可及性,随着新药上市和医保谈判速度的加快,这一矛盾还将加剧。

据权威专业机构对1420家样本医院(仅计算化药和生物制品,不含中药)的统计数据显示,2018年经谈判成功纳入国家医保目录的肿瘤创新药,到2019年底,能进医院的不到20%。2019年纳入医保的品种,到2020年第三季度,能进医院的也只有25%,大多新进医保的创新药无法从医院买到。

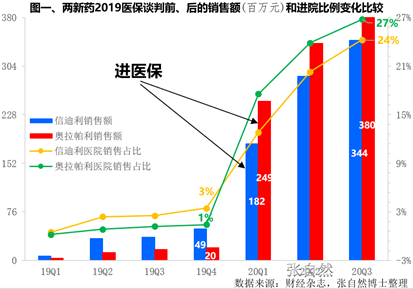

如信迪利(信达药业)和奥拉帕利(进口),在进医保前的2019年第四季度销售额分别是4900万元和2000万元,其中,在医院销售的分别占3%和1%,经2019谈判进入医保谈判后,到2020年第三季度销售额分别提上到了3.8亿元和3.4亿元,但在医院销售的比例也分别只占24%和27%。

DTP卖新药多给力:>90%

过去,国家医保目录最多长达9年(2009-2017年)才调整一次,自从2016年由当时卫计委开启的以量换价将贵药先通过谈判降价后再进医保的先河至今,已进行了5次国家医保谈判,通过谈判进入医保的新药数量也由2016年的仅3个,分别提高到了2017年的36个、2018年的17个、2019年的70个和2020年的119个,随着国家审评审批制度的不断发力、港交所18A和科创版等资本市场的助力、带量采购的倒逼、大量国外科学家的回归和国家医保谈判一年一次的制度化,今后将有更多的创新药获批上市并进入医保,则“新药进得了医保却进不了医院”的矛盾将更加突出。

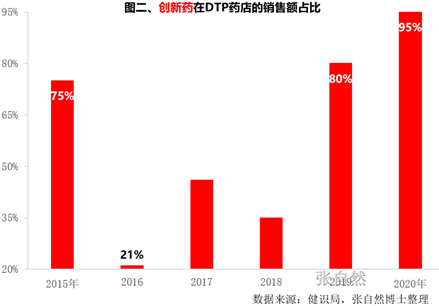

此前,创新药主要通过DTP药店销售,在DTP药店的销售占创新药总销售额的比重已由2016年的21%猛增到了2020年的95%。

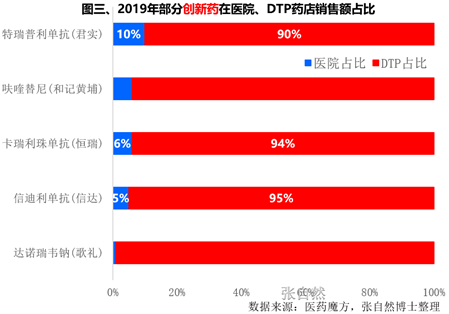

以3个PD-1特瑞普利单抗(君实)、卡瑞利珠单抗(恒瑞)、信迪利单抗(信达)为例,2019年的销售额分别为7.74亿、10.8亿和10.2亿元,在医院的销售分别只占10%、6%和5%,在DTP药房的占比则分别高达90%、94%和95%。为此,作为以在医院销售注射剂为主的医药一哥恒瑞,居然也于去年4月宣布进军零售市场,并做出了3年内销售队伍达3000人、销售额20亿元的规划,今年3月,君实生物则授权阿斯利康在国内推广其PD-1(特瑞普利单抗注射液),以嫁接后者1000多人的县级肿瘤团队的销售资源。

DTP数量:1400多家

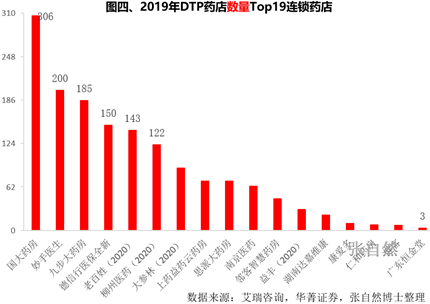

目前,全国DTP药店已达1400多家,其中,国大药房、妙手医生、九步大药房和德信行医保全新大药房的DTP药店最多,分别有306家、200家、185家和150家。

进军DTP药店的除传统医药工商企业外,各种互联网公司也越来越多,DTP药店的竞争已成为资源、专业和服务能力的竞争,国内大型医药流通企业因拥有医药工业和医院资源而处强势地位,民营连锁药店则通过布局院边店实现服务便利化,而新进入的互联网企业则有互联网工具的加持,并强调专业化。

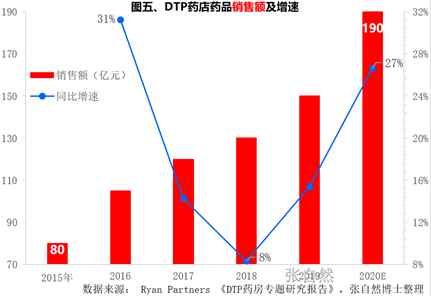

DTP市场规模:近200亿

自2015年DTP药店概念开始盛行以来,DTP的市场规模迅速提高,已由2015年的80亿元提高到了2019年的150亿元,翻了近一倍,5年的复合增长率高达15%,远高于同期实体药店6.2%的增速。

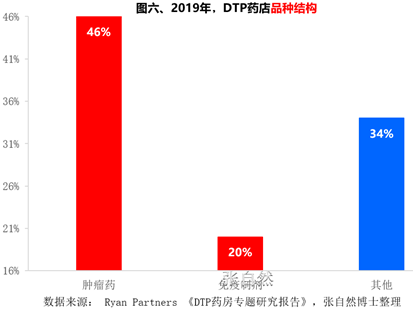

DTP品种结构:肿瘤药占主导

DTP药店的特点就是销售高价新特药,而药占比和较高的储存条件(肿瘤药和免疫抑制剂需要)影响了医院采购高价药的积极性,这也促进了DTP药房的发展,所以,目前肿瘤药和免疫制剂在DTP药店销售最多,占比分别高达46%和20%。

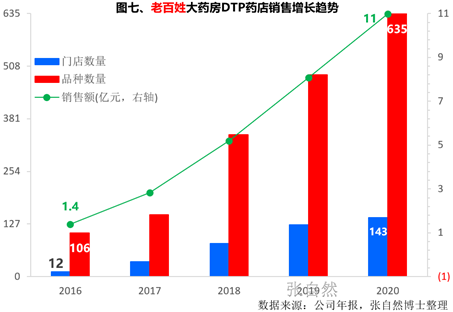

DTP经典案例:老百姓大药房

老百姓大药房颇为重视DTP药店的发展,也取得了骄人的成绩,其DTP药店的数量已由2016年的12家增加到2020年的143家,DTP药店销售的品种数由2016年的106个增加到2020年的635个,DTP药店销售额由2016年的1.4亿元增到了2020年的11亿元。

DTP药店过去是患者购买新药的重要场所,“双通道”制落地后将更成为创新药销售的主渠道,国家通过鼓励创新、加速医保谈判来提高患者用药可及性和为患者减轻医疗负担的初衷也将早日实现。