▍“强龙难压地头蛇”,区域药商成长势头良好

虽然区域药商比不上国控、华润、上药这三大千亿巨头,乘着“两票制”的春风到处跑马圈地扩大地盘,也没有这三大巨头规模效应,但大多数区域药商也凭借着在局部地区的深耕细作,营业收入还是保持了增长的态势;也有个别药商如瑞康医药也凭借着不输三大千亿药商跑马圈地的力度逐步从山东走向了全国,业务收入高速增长。

区域药商虽然与全国性药商如国控、华润、上药、九州通这种全国性药商的营销网络和市场规模无法比肩,笔者统计了12家A股上市的2017年业务收入超过80亿区域药商的业绩情况,当年合计业务收入和净利规模虽均不及国控的一家,但是可以看到这两个指标的增长速度都高于国控,按照这样的趋势发展下去,在2018年很有机会实现双超越。

注:数据来源于各公司上市年报/快报,供参考。

这些区域药商中,有的药商在个别地区集中发力并进行深根细作,也取得了不俗的成绩,要么增长势头远远超过这些全国性千亿大药商,如瑞康医药、嘉事堂、柳州医药在2017年两票制的“高压下”营业收入也能实现20%以上的增长;净利润方面表现更是可圈可点,除重庆医药由于重组关系净利同比增长3倍多外,其他的还有瑞康医药、中国医药和南京医药同比增长在30%以上。

在净利率水平方面,这些区域药商中多数要么通过提供附加服务,要么加强费用管理、节省成本支出,在净利润率方面达到4-5%的水平,远高于行业平均不到2%的水平。

这12家区域药商2017年整体净利润率达到3%,刚好是商务部《药品流通行业运行统计分析报告(2016)》中2016年全国药品流通直报企业平均净利率1.5%的两倍。

▍并非规模越大赚钱能力就越强

毛利率水平的高低是赚钱能力的基本体现。

笔者整理12家区域药商批发/纯商业部分毛利率情况发现,半数以上的区域药商毛利率高于商务部《药品流通行业运行统计分析报告(2016)》中直报企业平均毛利率7%的平均水平(笔者预计2017年毛利率由于两票制等政策家,应低于该水平)。

毛利率前三的区域药商在10%以上,均高于我国千亿药商国控、华润和上药三大巨头的毛利率(三大巨头2017年批发业务毛利率不高于9%)。可见,毛利水平并不与批发药商的规模正比。换言之,药商也不是规模越大赚钱能力越强。

其中,提供医疗综合服务的瑞康医药和同济堂的毛利率在15%以上。

12家区域药商商业/批发部分情况如下表:

注:数据来源于各公司上市年报/业绩报告,供参考。以2017年批发业务毛利润率高低排序。

▍部分区域药商不甘偏安一隅

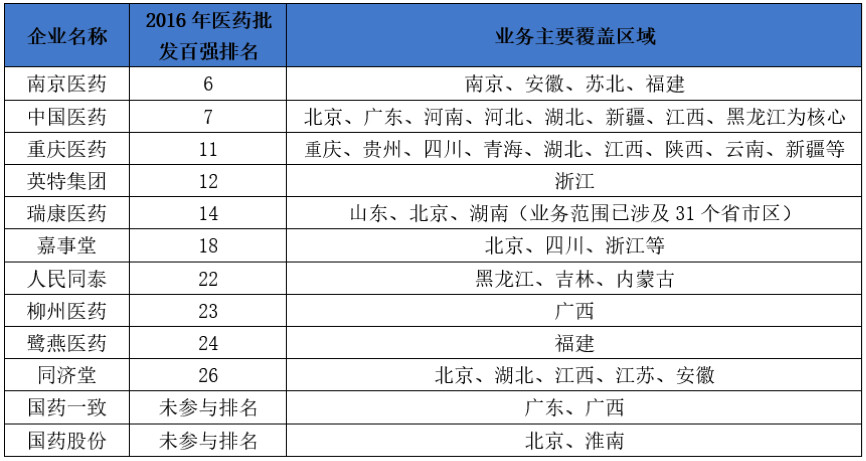

这些区域药商中,随着业务网络覆盖不带延伸,有些企业已逐步向省外扩张业务甚至走向了全国,如瑞康医药、南京医药、重庆医药、中国医药、同济堂等药商的业务也覆盖到了多个省份,其中的典型当属瑞康医药。

注:以商务部《药品流通行业运行统计分析报告(2016)》医药批发百强排名进行排序。

▍立足于山东,网络向全国扩散

瑞康医药通过“并购+合伙人”模式打造遍布全国的营销采购网络。被并购企业大多呈现小而美、专业性强、营销能力突出的特点,在细分领域具备独特优势,并能够较快融入瑞康体系,聚沙成塔,与公司现有业务条线形成合力,并为集团各事业部的搭建贡献了宝贵的专业人力资源。

而这样的一些小公司往往会被巨头药商所看不上,或者不愿意花精力折腾。在并购过程中,瑞康医药按照医药流通行业的特点,严格执行审计标准,与并购标的在应收账款和存货管理、账期水平、营收增长速度、日常经营管理人员和模式等多方面进行详尽约定,并执行分期支付股权对价款的方式,从而有效地保证了并购企业的质量以及被并购后能够快速融入集团管理体系。

瑞康医药正式通过这种方式快速在全国30个省份(直辖市)设立有200余家子公司,将业务网络覆盖到31个省市区,同比2016年的22个一年之间就增加了8个省份的营销网络覆盖!

▍深度综合服务,区域药商未来的方向和出路

与全国性药商巨头拼网络、比规模区域药覆盖广度简直是“以卵击石”,显然难以获得优势,但是在深度综合性服务方面,区域药商起家的或更有优势,因为有部分药商已经开始这样做、并且取得了较好的反响。

通过深度综合服务能介入更多的环节,从而获得更多获取利润的节点,同时增强上下游客户的粘性和提升企业的利润率水平。

瑞康医药

销售网络完善,终端直接覆盖能力强销售网络完善、终端直接覆盖能力强一直是公司突出的核心竞争优势之一。下游客户数量的增加成为公司业务规模扩张、收入增加的坚实基础。覆盖山东省规模以上医院520家、基层医疗机构2422家,覆盖率分别超过98%、96%。公司目前已山东省直销模式在全国各省份复制,掌控终端医疗机构销售渠道,建设全国渠道平台。

瑞康医药注重为客户提供医疗综合服务,主要为药企提供药品供应链服务、医疗器械供应链服务、医疗后勤服务、移动医疗信息化服务、第三方物流服务等。可见区域药商具有较强的竞争实力,在应对“两票制”方面能为制药企业提供更多的服务,对那些注重下游服务的药企来说,具有较强的吸引力。

同济堂

同济堂创新商业模式,还是注重医药供应链的综合服务!优化集团内部供应链集成管理,快速实现从依靠进销差价盈利的批发配送商向以服务收费为主的供应链服务商转型。

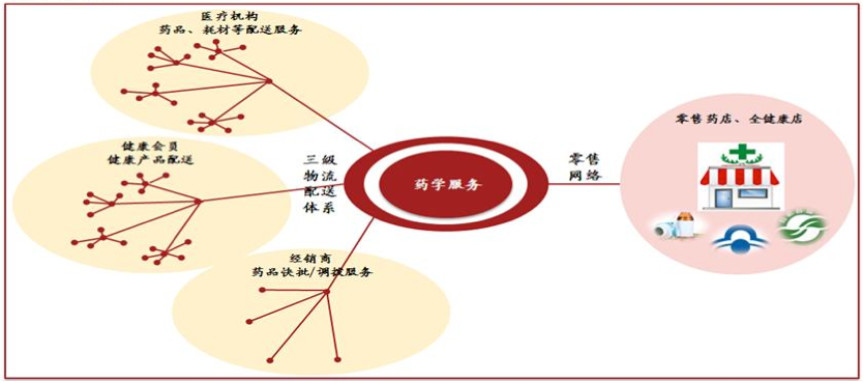

同济堂加快向医药供应链服务商转型发展,逐步建立以“服务供应链”管理为核心的新商业模式,充分发挥集团所属各区域医药物流企业在商品流、物流、信息流、资金流等方面的优势,推动商品流、物流、信息流和资金流的“四流”融合。进一步,不断提高创新能力、服务能力、加快向产业链前端和价值链高端服务延伸,逐步建立起了优质的产品批发配送及零售销售渠道体系,利用自身在价值链中的优势积极开展增值服务,提升公司整体的销售额和利润空间。

同济堂打造面向医疗机构、经销商和健康会员的健康产品配送网络,以及覆盖全国的全肩宽零售网络。

截止目前,同济堂沿京广线、长江线、海岸线物流交通相对发达区域打造了“省级物流中心-县(市)级配送站-乡镇/社区级配送服务点”三线三级战略物流配送体系,实现了医药物流的无缝中转,药品配送安全、快捷、高效。

目前,同济堂在北京、湖北、江西、江苏、安徽拥有5个省级医药物流配送中心、30多个自有及稳定合作的县(市)级医药物流配送站和600多个乡(镇)医药物流配送点以及近5000家药品健康服务网点具备了广覆盖、高密度的终端直接覆盖能力,为公司业务发展奠定坚实基础。